美元周预测:让我们关注“王者”!

美元指数(DXY)连续第二周下跌。预测低于预期的美国CPI推动了9月份降息的预期。接下来的一周,零售销售和美联储讲话成为重要的事件。

这个星期,外汇市场的抛售压力继续打击美元,使得美元指数(DXY)回到了104.00区域,也就是数周以来的最低水平,背景是市场对美联储(Fed)开始放松周期的预期强烈提高。

此外,美元(USD)显著回调也突破了始终相关的200天SMA(104.44),暗示未来几天该货币可能会有更进一步的弱势。

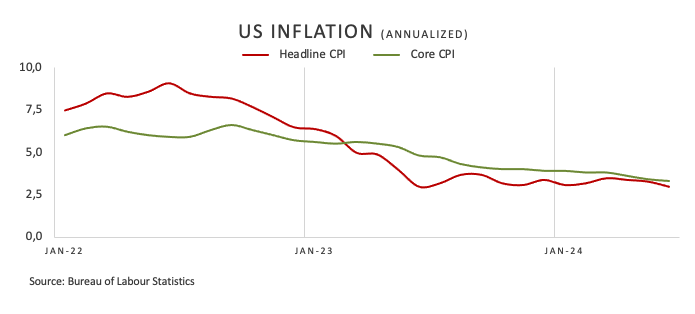

过去一个星期内指数的急剧下滑完全是投资者重新定价美联储降息时间的结果。这种情况在美国消费者价格指数(CPI)六月份的数据低于一致预期之后强烈出现,过去12个月增长了3.0%,在扣除食品和能源成本之后为3.3%,所谓的核心CPI。然而,周五发布的高于预期的生产者价格指数除了让投资者眉目一跳之外没有产生什么效果。

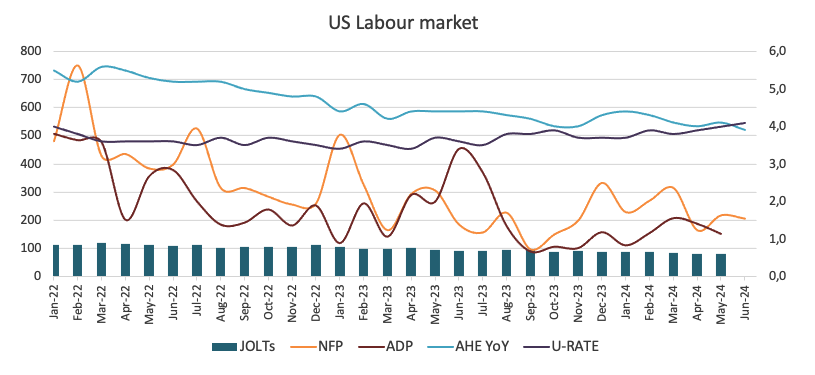

如果我们加上美国劳动力市场的最近的裂缝,这表明进一步的冷却,那么美元疲软的画面就会在短期内加强。

与此同时,欧元区、日本和英国面临着通货紧缩压力的加速。欧洲央行(ECB)在6月初将利率下调25个基点,大体预计在7月18日的会议上将维持利率不变。

另外,瑞士国家银行(SNB)在6月20日令市场惊讶的再次降息25个基点,而英国央行(BoE)在上个月的会议上保持了低谷的立场。同样,日本央行(BoJ)在6月14日释放了低迷的信息。而澳大利亚储备银行(RBA)预计将在2025年下半年开始宽松周期。

对于美联储提前开始宽松周期的市场预期增加被“好数据”所支撑。鉴于国内通胀趋势的再次出现,以及最近一段时间如劳动力市场和服务业等关键领域的放缓,市场参与者现在敢于预期美联储在今年晚些时候进行第三次降息。然而,这个预期与委员们预期的只会减少一次利率形成了鲜明的对比,预计会在12月18日的会议上发生。

据CME集团的FedWatch工具显示,9月18日议会降息的可能性约为94%,11月份降息的可能性约为97%,而12月份降息的可能性几乎已经完全被预期之中。

美国收益率验证了美元的急剧修正

美国货币市场在一定程度上“伴随”美元的大幅回调,因为短时期内收益率下滑到3月初的水平,相对于曲线中部多周以来的低点和长端一月以来的低点。

美联储对于提升降息预期保持谨慎

彭博土卫在他的半年报告中表达了一些信心,他相信通胀正向下走,但他还没有准备好说他对通胀能够恒定减少到2%的信心足够。

有关美国CPI数据,圣路易斯联储主席Alberto Musalem评论说,消费者价格数据正朝着正确的方向移动,他指出通胀数据显示了一个技术之处,并与价格敏感的消费者保持一致。他还表达了对当前货币政策适宜的信心,并认为他正在监测数据以查看通胀是否继续温和的走向2%的目标。同时,防护系统主席Mary Daly预期价格压力和劳动力市场将进一步放缓,她认为这将是降息的理由。

接下来美国日程表上的紧接着的将是6月份的零售销售(7月16日)和7月的费城联储制造业指数(7月18日)。另外,像往常一样,美联储的发言应该将投资者保持兴奋。

DXY跌破了关键的200天SMA的104.44点。

加强对美元指数访问6月低点的预期的是103.99(6月4日),在日期间接会到103.88的低点(4月9日),然后是3月的低位102.35(3月8日)。更远的目标是去年底的最低水平100.61(12月28日),在那之前是精神压制线100.00。

如果市场重新激发买入兴趣,预计DXY将首次面临其上行障碍,也是6月份时的最高点106.13(6月26日),刚好低于2024年的顶点106.51(4月16日)。一旦清除了这个区域,指数有可能准备开始移动到11月份的最高点107.11(11月1日),然后是2023年的顶点107.34(10月3日)。